معرفی بهترین اندیکاتور برای فیوچرز

همانطور که در بخش بالا نیز به آن اشاره کردیم در چندین سال اخیر با پیشرفت هر چه بیشتر بازارهای مالی و شناخت افراد در خصوص ویژگیها و کاربردهای اندیکاتورها این ابزار تحلیل بازار با پیشرفتهای زیادی روبرو شد و تعداد آنها افزایش یافت. از همین رو انتخاب بهترین اندیکاتور برای فیوچرز یا سایر بازارهای مالی به عوامل متعددی بستگی دارد و به صورت صد درصد نمیتوان هیچ اندیکاتوری را به عنوان بهترین اندیکاتور برای فیوچرز معرفی کرد. استراتژی معاملاتی یکی از عوامل مهم برای انتخاب بهترین اندیکاتور برای فیوچرز یا دیگر بازارهای مالی میباشد.

زیرا افراد باید براساس استراتژی معاملاتی و هدفی که مد نظر دارند باید به بررسی اندیکاتورها بپردازند و پس از آن اندیکاتور مورد نظر را انتخاب کنند. همچنین اندیکاتورهایی که به صورت ساده و قابل فهم طراحی شدند انتخاب مناسبی برای افراد تازه کار و تریدرهای حرفهای میباشد. با در نظر داشتن این موضوع در چندین سال اخیر بسیاری از اندیکاتورها به دلیل داشتن دقت و ویژگیهای زیاد در میان سرمایه گذاران محبوبیت زیادی کسب کردهاند. از همین رو در ادامه مقاله قصد داریم چند مورد از بهترین اندیکاتورها برای فیوچرز را به شما معرفی کنیم.

شاخص قدرت نسبی (RSI)

اندیکاتور شاخص قدرت نسبی (Relative Strength Index) که به اختصار RSI نامیده میشود، یکی از محبوبترین و پرکاربردترین اندیکاتورها در تحلیل تکنیکال است. این اندیکاتور در سال 1978 با هدف بررسی سرعت و تغییرات حرکات قیمتها توسط فردی به نام ولز وایلدر معرفی شد. به صورت کلی RSI یک اندیکاتور مومنتوم است که به شناسایی نقاط اشباع خرید و اشباع فروش کمک میکند.

اندیکاتور RSI در یک دوره 14 روزه مقادیری بین 0 تا 100 را نوسانگیری میکند که اگر این مقادیر بالای 70 باشد نشان دهنده اشباع خرید و اگر این مقادیر زیر 30 باشد، نشان دهنده اشباع فروش است. البته دوره 14 روزه این اندیکاتور بسته به استراتژی معاملاتی افراد قابل تغییر است. با در نظر داشتن این موضوع میتوان گفت که شاخص قدرت نسبی یا همان RSI در بیشتر بازارهای مالی کاربرد بهسزایی دارد و به عنوان یکی از بهترین اندیکاتور برای فیوچرز شناخته میشود.

میانگین متحرک (Moving Averages)

اندیکاتور میانگین متحرک (Moving Average) یکی از پرکاربردترین اندیکاتورهای تحلیل تکنیکال است که برای تحلیل وضعیت و روندهای قیمتی در بازارهای مالی، کاربرد دارد و به عنوان یکی از بهترین اندیکاتور برای فیوچرز شناخته میشود. این اندیکاتور بر اساس میانگین قیمتها در یک دوره زمانی خاص محاسبه میشود و به تحلیل روند و تغییرات قیمتی کمک میکند. به صورت کلی این اندیکاتور انواع متفاوتی دارد که میانگین متحرک ساده (Simple Moving Average)، میانگین متحرک وزنی (Weighted Moving Average) و میانگین متحرک نمایی (Exponential Moving Average) به عنوان انواع اندیکاتورهای میانگین متحرک شناخته میشود.

با در نظر داشتن این موضوع میانگین متحرک به معامله گران و سرمایه گذاران کمک میکند تا شرایط بازار را شناسایی کنند و جهت بازار صعودی یا نزولی را تشخیص دهند. از همین رو زمانی که قیمت از بالای نمودار میانگین متحرک به سمت پایین حرکت کند این شرایط میتواند به عنوان سیگنال فروش یا بالعکس سیگنال خرید به حساب بیاید. که با بررسی این عوامل افراد میتوانند به این نتیجه برسند که دارایی خود را چه زمان به بازار وارد کنند و چه زمان از بازار خارج کنند.

همچنین برای بررسی دقیقتر این اندیکاتور افراد میتوانند بسته به استراتژی معاملاتی که مد نظر دارند بازه زمانی اندیکاتور میانگین متحرک را تغییر دهند و این ابزار کاربردی را با اندیکاتورهایی همچون RSI ،MACD و Bollinger Bands ترکیب کنند تا تحلیل بهتری را رقم بزنند.

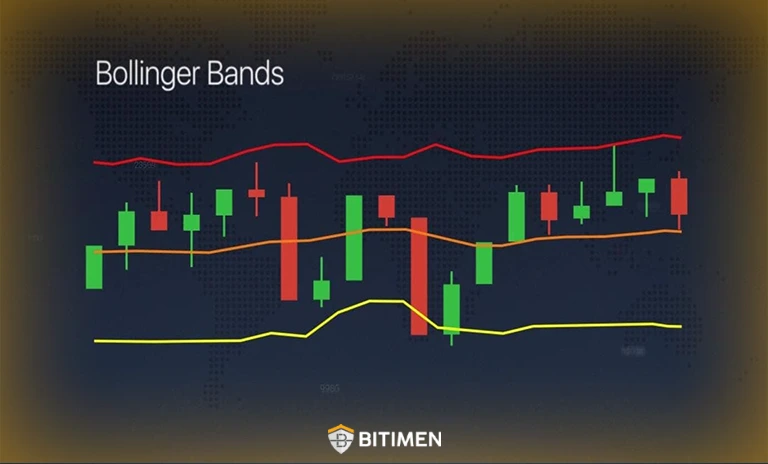

باندهای بولینگر (Bollinger Bands)

باندهای بولینگر (Bollinger Bands) یکی دیگر از ابزارهای محبوب تحلیل تکنیکال است که برای تحلیل نوسانات قیمت در بازارهای مالی استفاده میشود و به عنوان یکی از بهترین اندیکاتور برای فیوچرز شناخته میشود. در سال 1980 شخصی به نام جان بولینگر (John Bollinger) این اندیکاتور را به دنیا معرفی کرد. به صورت کلی آقای بولینگر این ابزار کاربردی را با هدف کمک به معامله گران راه اندازی کرد تا افراد بتوانند با استفاده از اندیکاتور بولینگر روند قیمتی بازار را مورد بررسی قرار دهند.

از همین رو بهتر است بدانید اندیکاتور باندهای بولینگر از سه خط متفاوت تشکیل شده است که این خطها به نامهای باند میانی (Middle Band)، باند بالایی (Upper Band) و باند پایینی (Lower Band) شناخته میشود. با در نظر داشتن این موضوع باند میانی (Middle Band) یک نوع میانگین متحرک ساده (SMA) است که معمولاً با دوره 20 روزه محاسبه میشود. اما باند بالایی (Upper Band) با اضافه کردن دو انحراف معیار به باند میانی محاسبه میشود و باند پایینی (Lower Band) با کم کردن دو انحراف معیار از باند میانی محاسبه میشود.

برهمین اساس هنگامی که قیمت به باند بالایی نزدیک شود، ممکن است قیمتها کاهش یابد و بالعکس، زمانی که به باند پایینی نزدیک شود، ممکن است قیمتها افزایش یابند. با در نظر داشتن این موضوع با استفاده از باندهای میانی، بالایی و پایینی سرمایه گذاران و معامله گران میتوانند نقاط ورود و خروج و حمایت و مقاومت را تشخیص دهند و به نوسان گیری بازارهای مالی بپردازند.

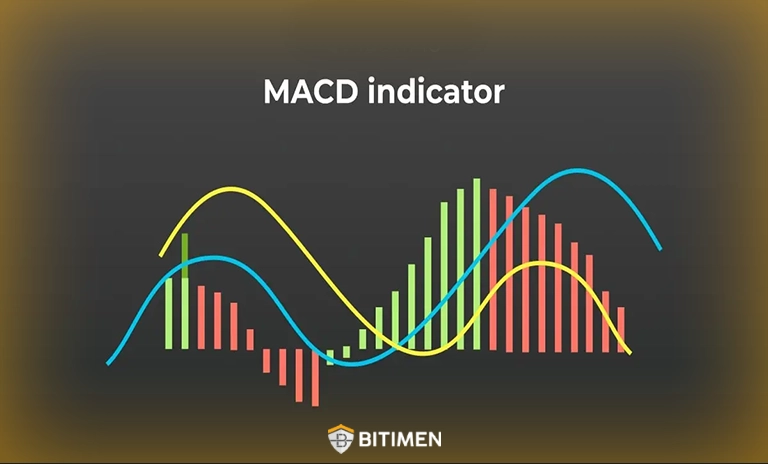

مکدی (MACD)

اندیکاتور مکدی (MACD) مخفف عبارت “Moving Average Convergence Divergence” است که به معنای همگرایی و واگرایی میانگینهای متحرک میباشد. این اندیکاتور یکی از محبوبترین و پرکاربردترین ابزارهای تحلیل تکنیکال است که در اواخر دهه 1970 توسط یک محقق و فیزیکدان آمریکایی به نام جرالد اپل (Gerald Appel) معرفی شد. این اندیکاتور برای تحلیل تغییرات مومنتوم و تعیین نقاط ورود و خروج در بازارهای مالی، از جمله بازار فیوچرز، مورد استفاده قرار میگیرد. به صورت کلی MACD از سه جز اصلی تشکیل شده است که این سه جز شامل خط MACD، خط سیگنال و هیستوگرام MACD است.

از همین رو خط مکدی نشان دهنده تفاوت بین دو میانگین متحرک نمایی (EMA) است که معمولا از EMA در دورههای 12 و 26 روزه استفاده میشود. خط سیگنال (Signal Line) نیز یک میانگین متحرک نمایی است که در یک دوره 9 روزه بررسی میشود و به عنوان یک سیگنال برای خرید و فروش کاربرد دارد. هیستوگرام نیز تفاوت بین خط MACD و خط سیگنال را نشان میدهد. این جز از MACD میتواند به تشخیص قدرت مومنتوم نیز کمک کند. با در نظر داشتن این موضوع بهتر است بدانید که مکدی به عنوان یکی از بهترین اندیکاتور برای نوسان گیری فیوچرز نیز شناخته میشود.

ابر ایچیموکو (Ichimoku Cloud)

یکی دیگر از بهترین اندیکاتور برای فیوچرز ابر ایچیموکو (Ichimoku Kinko Hyo) است. ابر ایچیموکو یکی از اندیکاتورهای چند کاره در تحلیل تکنیکال است که توسط فردی به نام گویچی هوسادا (Goichi Hosoda) در دهه 1930 توسعه یافت و در دهه 1960 منتشر شد. این اندیکاتور برای تحلیل روند بازار، شناسایی خطوط حمایت و مقاومت و همچنین تشخیص سیگنالهای خرید و فروش طراحی شده است.

به صورت کلی اندیکاتور Ichimoku Kinko Hyo از پنج جز اصلی تشکیل شده است که شامل تنکان سن (Tenkan-sen)، کیجون سن (Kijun-sen)، سنکو اسپن (Senkou Span A)، سنکو اسپن (Senkou Span B) و چیکو اسپن (Chikou Span) است. از همین رو این پنج جزو اصلی در اندیکاتور ابر ایچیموکو با یکدیگر ترکیب میشوند تا ابری (Cloud) را تشکیل دهند.این ابر به معامله گران کمک میکند تا وضعیت کلی بازار را تشخیص دهند. با در نظر داشتن این موضوع بهتر است بدانید زمانی که قیمت بالای ابر قرار دارد روند بازار صعودی است و زمانی که قیمت در زیر ابر قرار دارد روند قیمت نزولی است.

اندیکاتورها چه نقشی در پیش بینی روند بازار دارند؟

اکنون که با بهترین اندیکاتور برای فیوچرز آشنا شدید بهتر است بدانید که اندیکاتورها ابزارهای مهمی در تحلیل تکنیکال هستند که به معامله گران کمک میکنند تا رفتار بازار را پیش بینی کنند و تصمیمات معاملاتی بهتری بگیرند. به صورت کلی با استفاده از این اندیکاتورها سرمایه گذاران میتوانند روندهای صعودی و نزولی بازار را مورد بررسی قرار دهند و نقاط ورود و خروج بازار را تشخیص دهند و از خطرهای احتمالی جلوگیری کنند و به مدیریت ریسک بپردازند.

همچنین اندیکاتورهایی همچون شاخص قدرت نسبی (RSI) که به عنوان بهترین اندیکاتور برای فیوچرز و سایر بازارهای مالی نیز شناخته میشود اشباع خرید و فروش را به معامله گران نشان میدهد. به طور مثال اگر اندیکاتور RSI مقادیر بالای 70 باشد نشان دهنده اشباع خرید و مقادیر زیر 30 نشان دهنده اشباع فروش است که میتواند نشان دهنده تغییر جهت قیمت نیز باشد. با در نظر داشتن این موضوع میتوانیم بگوییم اندیکاتورها نقش بهسزایی در پیش بینی روند بازار دارند. از همین رو سرمایه گذاران و معامله گران با استفاده از این ابزارهای کاربردی تحلیل تکنیکال میتوانند معاملات بهتری را برای خود به ارمغان آورند.

نتیجه گیری

در بازار فیوچرز، انتخاب بهترین اندیکاتور برای هر تریدر به عوامل متعددی از جمله اهداف معاملاتی، استراتژیهای مورد استفاده، و تجربه شخصی افراد بستگی دارد. از همین رو هیچ اندیکاتوری به تنهایی نمیتواند تمامی نیازهای تریدرها را برآورده کند، بنابراین ترکیب و استفاده هماهنگ از چندین اندیکاتور اغلب نتایج بهتری به همراه دارد. در چندین سال اخیر نیز اندیکاتورهای مختلفی مانند میانگین متحرک (Moving Averages)، شاخص قدرت نسبی (RSI)، MACD، و بولینگر باندز (Bollinger Bands) معرفی شدند که هر یک میتوانند به تریدرها در تحلیل روند بازار و شناسایی نقاط ورود و خروج کمک کنند.

البته هر یک از این اندیکاتورها دارای مزایا و محدودیتهایی هستند که باید با توجه به شرایط بازار و استراتژی معاملاتی انتخاب شوند. برهمین اساس برای انتخاب بهترین اندیکاتور برای فیوچرز یا سایر بازارهای مالی سرمایه گذاران و معامله گران باید به عوامل متعددی که در بخشهای بالا به آن اشاره کردیم توجه کنند تا بتوانند به تحلیل و بررسی روند بازار بپردازند. البته بهتر است بدانید که پیش بینی روند قیمتی بازارهای مالی از جمله بازار فیوچرز یا بازار ارزهای دیجیتال به صورت صد درد قابل پیش بینی نمیباشد و با استفاده از ابزارهای تحلیل تکنیکال میتوان تا حدی روند قیمتی را پیش بینی کرد.

سوالات متداول

-

آیا اندیکاتورها همیشه دقیق هستند؟نه، اندیکاتورها ممکن است سیگنالهای نادرست نیز تولید کنند و نباید به تنهایی به آنها اعتماد کرد.

-

میانگین متحرک ساده (SMA) چه تفاوتی با میانگین متحرک نمایی (EMA) دارد؟SMA میانگین ساده قیمتها در یک دوره زمانی است، در حالی که EMA وزن بیشتری به قیمتهای اخیر میدهد.

-

آیا استفاده از چندین اندیکاتور به صورت همزمان توصیه می شود؟بله، اما باید از ترکیبهایی استفاده شود که مکمل یکدیگر باشند و از سیگنالهای متناقض جلوگیری کنند.