اصطلاحات اولیه ترید

بازار ارزهای دیجیتال از اصطلاحات و مفاهیم بسیار زیادی تشکیل شده است، بنابراین برای سرمایه گذاری در این بازار مالی سرمایه گذاران و معامله گران باید با مفاهیم و اصطلاحات ارز دیجیتال بیشتر آشنا شوند تا بتوانند معاملات بهتری را برای خود به ارمغان آورند.

البته یادگیری اصطلاحات و مفاهیم تخصصی در بازار ارزهای دیجیتال برای افراد تازه کار و مبتدی توصیه نمیشود، زیرا یادگیری مباحث تخصصی در ابتدای کار منجر به گمراه شدن سرمایه گذاران میشود. از همین رو سرمایه گذاران و معامله گران مبتدی بهتر است ابتدا با مفاهیم پایه ترید آشنا شوند و پس از آن به سراغ آشنایی با اصطلاحات تخصصی ترید بروند، تا در این صورت بتوانند معاملات بهتری را برای خود به ارمغان آورند. با در نظر داشتن این موضوع در ادامه قصد داریم اصطلاحات پایه ترید ارز دیجیتال را به شما آموزش دهیم.

ترس از دست دادن (FOMO)

FOMO مخفف عبارت Fear of Missing Out است که به عنوان یکی از اصطلاحات ترید کریپتو شناخته میشود و این اصطلاح به معنای ترس از دست دادن فرصتها است. به صورت کلی FOMO زمانی رخ میدهد که سرمایه گذاران به دلیل نگرانی از اینکه ممکن است فرصتهای سودآور را از دست بدهند، تصمیم به خرید یا فروش عجولانه میگیرند. در بازار ارزهای دیجیتال، معمولا این ترس در هنگام افزایش سریع قیمتها یا زمانی که رمز ارز جدیدی وارد بازار میشود، رخ میدهد. در این حالت، سرمایه گذاران به سرعت وارد بازار میشوند تا از فرصتها بهرهمند ببرند.

به طور مثال، زمانی که رمز ارز با افزایش قیمت مواجه میشود، سرمایه گذاران زیادی به این امید ادامه دار بودن روند صعودی آن با FOMO روبرو میشوند و تصمیم به خرید رمز ارز مورد نظر میگیرند. البته ممکن است این رفتار در بازه زمانی کوتاه مدت باعث افزایش بیشتر قیمت ارز دیجیتال شود، اما زمانی که این روند معکوس شود، ممکن است بسیاری از سرمایه گذاران ضرر کنند.

فاد (FUD)

یکی دیگر از مهمترین اصطلاحات ترید بازار ارزهای دیجیتال، FUD نام دارد که سرمایه گذاران و معامله گران مبتدی بهتر است در خصوص آن اطلاعات کافی به دست آورند. FUD مخفف عبارت Fear Uncertainty and Doubt است که در معنای لغوی ترس، عدم اطمینان و شک معرفی میشود. البته این اصطلاح کاربردی در بازار ارزهای دیجیتال به عنوان یک تاکتیک نیز شناخته میشود و از سوی فعالان حوزه کریپتو به منظور ایجاد ترس، عدم اطمینان و شک در میان سرمایهگذاران و فعالان بازار استفاده میشود، به صورت کلی این تاکتیک معمولا با انتشار اخبار منفی، شایعات یا اطلاعات نادرست همراه است و هدف آن تحت تاثیر قرار دادن قیمتها و تصمیمات سرمایه گذاری است.

بازار گاوی (Bull Market)

بازار گاوی (Bull Market) دورهای در بازارهای مالی است که در آن قیمت داراییها به صورت مداوم و مستمر افزایش مییابد. این افزایش قیمت معمولا با خوش بینی و اعتماد سرمایه گذاران همراه است و تا حدی حجم معاملات را افزایش میدهد. البته عوامل مختلفی همچون شرایط اقتصادی مطلوب، اخبار مثبت و پیشرفتهای تکنولوژی میتوانند به وقوع بازار گاوی کمک کنند.

با در نظر داشتن این موضوع بهتر است بدانید در این دوره، سرمایهگذاران به خرید داراییها تشویق میشوند و بازار از رونق و فعالیت بیشتری برخوردار است. البته Bull Market زمانی رخ میدهد که بازار ارزهای دیجیتال با 20% رشد قیمتی مواجه شده و رشد قیمتی کمتر از این مقدار به عنوان بازار گاوی شناخته نمیشود و تنها در این شرایط ممکن است یک اصطلاح قیمتی اتفاق افتاده باشد.

بازار خرسی (Bear Market)

بازار خرسی (Bear Market) برخلاف بازار گاوی دورهای در بازارهای مالی است که در آن قیمت داراییها به طور مستمر و مداوم کاهش مییابد. به صورت کلی این وضعیت معمولا با بدبینی و نگرانی سرمایه گذاران همراه است و میتواند منجر به فروش گسترده داراییها شود. البته عوامل مختلفی همچون شرایط اقتصادی نامطلوب، اخبار منفی یا بحرانهای مالی میتوانند باعث ایجاد بازار خرسی شوند.

Bear Market نقش به سزایی در بازار کریپتو دارد و به عنوان یکی از مهمترین اصطلاحات ترید ارز دیجیتال شناخته میشود، برای درک بهتر این موضوع قصد داریم با یک مثال نقش بازار گاوی را در دنیای کریپتو به شما توضیح دهیم.

یکی از معروفترین مثالهای بازار خرسی در کریپتو، دورهای است که از اوایل سال 2018 تا اواسط سال 2020 رخ داد. به صورت کلی در دسامبر 2017 بیت کوین با رشد زیادی همراه بود و در آن شرایط قیمت بیت کوین تا مرز 20,000 دلار رسید. اما پس از این اوج گیری قیمت این رمز ارز به طور قابل توجهی کاهش یافت و تا حدود 3,200 دلار در دسامبر 2018 رسید که این موضوع باعث تعجب بسیاری از سرمایه گذاران شد. زیرا در این دوره، بسیاری از ارزهای دیجیتال دیگر نیز کاهش قیمت شدیدی را تجربه کردند و بازار به مدت چند سال در وضعیت خرسی باقی ماند.

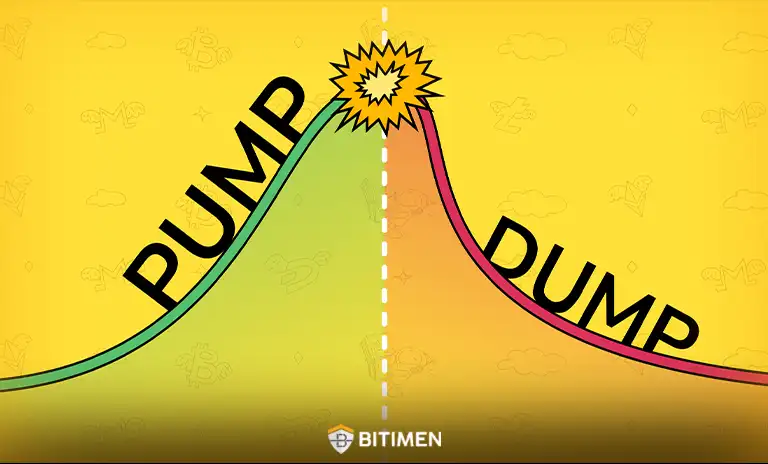

پامپ (Pump) و دامپ (Dump)

پامپ (Pump) و دامپ (Dump) یک نوع روش کلاهبرداری در بازارهای مالی، از جمله بازارهای ارزهای دیجیتال است که در این روش افرادی سودجو قیمت یک دارایی را با هدف ترغیب سایر سرمایه گذاران، به طور مصنوعی بالا میبرند که به این شرایط pump گفته میشود. اما در این روش پس از جذب سرمایه گذاران و انجام معامات بیشتر، کلاهبرداران داراییهای خود را با قیمت بالا میفروشند که این رفتار کلاهبرداران باعث افت شدید قیمت میشود که به این شرایط دامپ گفته میشود.

اگر به صورت واضحتر بخواهیم این روش کلاهبرداری را توضیح دهیم باید بگوییم کلاهبرداران ابتدا دارایی مورد نظر را خریداری میکنند و از طریق انتشار اخبار مثبت یا شایعات، سرمایه گذاران دیگر را به خرید ارز دیجیتال تشویق میکنند. این شایعات و اخبار معمولا در شبکههای اجتماعی و انجمنهای آنلاین منتشر میشوند تا بتوانند هیجان و تقاضای خرید را افزایش دهند. از همین رو زمانی که قیمت دارایی به حد کافی افزایش یافت، کلاهبرداران شروع به فروش داراییهای خود میکنند. فروش گسترده داراییها باعث افت شدید قیمت میشود و سرمایهگذاران جدید که در اوج قیمت خرید کردهاند، با ضررهای زیادی روبرو میشوند.

ارزش بازار (Market Cap)

ارزش بازار یا Market Cap به عنوان یکی از مهمترین مفاهیم و اصطلاحات ترید در بازار ارزهای دیجیتال شناخته میشود و سرمایه گذاران و معامله گران مبتدی بهتر است پیش از شروع سرمایه گذاری خود با این مفهوم کلیدی آشنا شوند. Market Cap مخفف عبارت Market Capitalization است و به عنوان یکی از مهمترین شاخصها برای ارزیابی اندازه نسبی و میزان پذیرش یک ارز دیجیتال یا شرکت شناخته میشود.

در بازار ارزهای دیجیتال نیز، Market Cap یا همان ارزش بازار با ضرب تعداد کل سکههای در گردش و قیمت فعلی هر واحد از آن محاسبه میشود. به عنوان مثال، اگر یک ارز دیجیتال 1 میلیون سکه در گردش داشته باشد و قیمت هر سکه 10 دلار باشد، Market Cap آن 10 میلیون دلار است.

نقد شوندگی (Liquidity)

نقد شوندگی (Liquidity) به توانایی یک دارایی برای تبدیل سریع به پول نقد بدون تاثیر قابل توجه بر قیمت آن اشاره دارد. میزان نقدشوندگی از اهمیت بسیار زیادی برای سرمایه گذاران برخوردار است، زیرا این مفهوم کاربردی امکان فروش سریع داراییها در مواقع ضروری را فراهم میکند و ریسک نگهداری داراییهای غیر نقدشونده را کاهش میدهد. با در نظر داشتن این موضوع بهتر است بدانید زمانی که در یک بازار مالی تعداد خریداران و فروشندگان افزایش پیدا میکند حجم نقدینگی نیز بیشتر میشود.

در این صورت با افزایش حجم نقدینگی افراد زیادی به فعالیت در بازارهای مالی روی میآورند، زیرا افزایش نقدینگی باعث میشود معاملات سرمایه گذاران در مدت زمان کمتری انجام شود. از همین رو برای درک بهتر این موضوع قصد داریم میزان نقدینگی را با مثالی به شما توضیح دهیم. با خود فرض کنید قصد فروش 10 بیت کوین را دارید در این صورت اگر یک بازار با نقدینگی بالا، مثل صرافیهای بزرگی مانند بایننس یا کوین بیس را انتخاب کنید، میتوانید این 10 بیت کوین را به سرعت و با قیمت نزدیک به قیمت فعلی بازار بفروشید.

زیرا تعداد خریداران در پلتفرمهایی که نقدینگی بالایی دارند بیشتر در این صورت افراد زیادی میتوانند 10 بیت کوین را خریداری کنند. اما در مقابل، اگر بخواهید این معامله را در یک صرافی با نقدینگی پایین انجام دهید ممکن است خریداران کافی برای دارایی شما وجود نداشته باشد. در نتیجه، ممکن است 10 بیت کوین نتوانید با قیمت لحظهای به فروش بگذارید و مبلغ کمتری در ازای فروش بیت کوین دریافت کنید.

مارکت اوردر (Market Order)

مارکت اوردر (Market Order) یکی دیگر از مهمترین اصطلاحات ترید در بازارهای مالی به خصوص بازار ارزهای دیجیتال است. به صورت کلی در این روش معاملاتی سرمایه گذاران و معامله گران قصد دارند به سرعت معامله کند از همین رو با مارکت اوردر به راحتی با توجه به قیمت لحظهای بازار میتوانند خرید و فروش کنند.

البته هدف از طراحی این روش معاملاتی سرعت بخشیدن به انجام معامله است، با در نظر داشتن این موضوع سرمایه گذاران و معامله گرانی که قصد انجام معاملههای بزرگ در مدت زمان کوتاه را دارند بهتر است از این روش استفاده کنند تا به سرعت خرید آنها انجام شود. البته مارکت اوردر در کنار داشتن مزایای متعدد از مشکلات زیادی بهرهمند است و از آنجایی که این معاملهها براساس قیمت لحظهای بازار انجام میشود و افراد هیچ کنترلی بر روی قیمت ندارد ممکن است با ریسکهای زیادی روبرو شوند.

سفارش محدود (Limit Order)

سفارش محدود (Limit Order) یک نوع روش سفارش گذاری در بازارهای مالی است که برای سرمایه گذار شرایطی فراهم میکند تا آنها بتوانند برای انجام معاملات خود قیمت و مقدار دقیق معامله را مشخص کند در این صورت هر زمان بازار به قیمت پیشنهادی آنها رسید معامله انجام میشود. البته برای شناخت بهتر قصد داریم سفارش محدود که یکی از اصطلاحات ترید پایه است را با یک مثال توضیح دهیم.

با خود فرض کنید قیمت فعلی بیت کوین 30,000 دلار است و شما میخواهید 1 بیتکوین را به قیمت 28,000 دلار بخرید در این صورت شما یک سفارش محدود خرید با قیمت 28,000 دلار ثبت میکنید از همین رو مبلغی که برای خرید بیت کوین باید پرداخت کنید از حسابتان کم میشود و خرید شما در صورت که قیمت بیت کوین به 28,000 دلار برسد انجام میشود. قابل ذکر است که اگر قیمت بیت کوین به 28,000 دلار نرسد، سفارش شما نیز اجرا نخواهد شد.

بالاترین سطح قیمت (ATH)

در چندین سال اصطلاحات بسیار زیادی در بازار های مالی معرفی شدند که ATH یکی از همان اصطلاحات ترید در بازارهای مالی میباشد. به صورت کلی بازارهای مالی همچون بازار سهام و ارز دیجیتال از نوسانات زیادی برخوردارند که این موضوع به عنوان یکی از ویژگیهای بازارهای مالی شناخته میشود. برهمین اساس افراد زیادی به دنبال این بودند که بدانند با توجه به نوسانا شدید بازار بالاترین قیمتی که یک دارایی به خود دیده است چقدر است.

از همین رو در بازارهای مالی اصطلاحی به نام ATH معرفی شد. به صورت کلی ATH مخفف عبارت All Time High است که به بالاترین قیمت تاریخی یک دارایی در طول فعالیت خود گفته میشود. البته در چندین سال اخیر پلتفرمهای متفاوتی همچون Coinmarketcap طراحی شده که دادههای تاریخی قیمت را به صورت دقیق ارائه میدهند و افراد میتوانند با کمک این پلتفرمها ATH یا حتی ATL داراییها را بررسی کنند.

پایین ترین سطح قیمت (ATL)

ATL که مخفف عبارت All Time Low است به پایینترین قیمتی که یک دارایی، مانند سهام یا ارز دیجیتال در طول تاریخ معاملات خود رسیده است، اشاره دارد. این نقطه نشان دهنده کمترین ارزش دارایی در بازارهای مالی است. از همین رو تحلیلگران میتوانند از ATL را برای شناسایی روندهای نزولی و تعیین نقاط حمایتی استفاده کنند.

آشنایی با تخصصی ترین اصطلاحات ترید

همانطور که در بخشهای بالا به آن اشاره کردیم در چندین سال اخیر اصطلاحات زیادی در بازار ارزهای دیجیتال معرفی شده که تعدادی از آنها تخصصی هستند و افراد میتوانند با کمک آنها به بررسی تحلیل تکنیکال بپردازند و تا حدی روند بازار را پیش بینی کنند و معاملات بهتری را برای خود به ارمغان آورند. با در نظر داشتن این موضوع تا به اینجای مقاله با اصطلاحات مبتدی ترید آشنا شدید اما اکنون قصد داریم اصطلاحات تخصصی بازار کریپتو را به شما معرفی کنیم.

اوردر بوک (Order Book)

دفتر سفارشات یا همان Order Book یکی از مهمترین اصطلاحات ترید در بازارهای مالی است که از اهمیت بسیار زیادی برای سرمایه گذاران برخوردار است. به صورت کلی در صرافی های ارز دیجیتال یا بسیاری از پلتفرمهای معاملاتی لیستی الکترونیکی برای سفارشات محدود معامله گران طراحی شده است. از همین رو زمانی که افراد سفارشات محدود را در بازارهای مالی به خصوص بازار ارزهای دیجیتال ثبت میکنند این سفارت در اوردر بوک قرار میگیرد.

با در نظر داشتن این موضوع بسته به مقدار سفارش و قیمت مورد نظر، سفارشات به نوبت انجام میشود. برای درک بهتر این موضوع قصد داریم اوردر بوک را در صرافی ارز دیجیتال بیت ایمن به شما توضیح دهیم. همانطور که در تصویر زیر مشاهده میکنید در سمت چپ صفحه، لیستی الکترونیکی برای معامله گران طراحی شده است که به آن اوردر بوک گفته میشود.

به صورت کلی در این صرافی ارز دیجیتال، زمانی که سرمایه گذاران برای معاملات رمز ارزها لیمیت اوردر ثبت میکنند سفارشات در این لیست قرار میگیرد. از همین رو هر زمان بازار به قیمت مورد نظر رسید سفارشات آنها انجام میشود. با در نظر داشتن این موضوع اکنون ممکن است این سوال برایتان ایجاد شود که اوردر بوک چه کاربردی دارد؟ در پاسخ به این سوال باید بگوییم اوردر بوک باعث شفافیت بازار میشود و میتواند به تریدرها کمک کند تا از دادهها و اطلاعات متفاوتی همچون قیمت، میزان موجودی، عمق معاملات و غیره استفاده کنند.

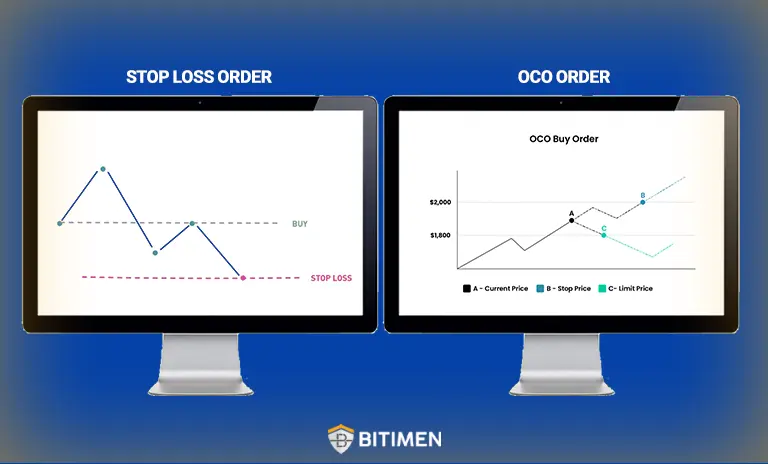

حد ضرر (Stop Loss)

حد ضرر (Stop Loss) یک ابزار مدیریت ریسک در بازارهای مالی به خصوص بازار فیوچرز است که به معاملهگران کمک میکند تا زیانهای خود را محدود کنند. حد ضرر یا همان استاپ لاس به صورت یک سفارش خودکار عمل میکند که به محض رسیدن قیمت یک دارایی به سطح مشخص، معامله را متوقف و دارایی را میفروشد تا از زیان بیشتر جلوگیری شود. برای درک بهتر این موضوع قصد داریم استاپ لاس را با مثالی به شما توضیح دهیم.

از همین رو با خود فرض کنید شما 1 بیت کوین (BTC) را با قیمت 10,000 دلار خریداری کردهاید و میخواهید از زیانهای بزرگ جلوگیری کنید. برای این منظور، حد ضرر را روی 9,500 دلار تنظیم میکنید از همین رو اگر قیمت بیت کوین به 9,500 دلار یا کمتر برسد، سفارش حد ضرر فعال شده و بیت کوین شما به قیمت بازار فروخته میشود. با در نظر داشتن این موضوع میتوان گفت استاپ لاس از ضررهای احتمالی جلوگیری میکند.

سفارش OCO

OCO یکی از اصطلاحات ترید ارزهای دیجیتال است که برای مدیریت ریسک طراحی شده است. به صورت کلی گاهی اوقات سرمایه گذاران و معامله گران نگرانی در خصوص روند بازار دارند و نمیتوانند پیش بینی کنند که بازار روند صعودی در پیش میگیرد یا با روند نزولی همراه میشود. از همین رو توسعه دهندگان برای برطرف کردن این مشکلات سفارش OCO را به بازار ارزهای دیجیتال معرفی کردند. از همین رو بهتر است بدانید OCO که مخفف عبارت Order Cancels Orders است و به معامله گران اجازه میدهد تا بتوانند دو سفارش را هم زمان برای یک دارایی ثبت کند.

به صورت کلی این روش معاملاتی از دو سفارش لیمیت اوردر (Limit order) و استاپ لیمیت (Stop-Limit) تشکیل شده است در واقع شما در این روش معاملاتی از یک استراتژی برای کاهش قیمت و یک استراتژی برای افزایش قیمت استفاده میکنید. البته قابل ذکر است که در OCO تنها یک سفارش تایید میشود و سفارش دیگر لغو میشود. برای درک بهتر این موضوع قصد داریم سفارش OCO را با مثالی به شما توضیح دهیم. با خود فرض کنید شما 1 بیت کوین را با قیمت 10,000 دلار خریداری کردهاید و میخواهید یک سفارش OCO تنظیم کنید، در این خرید شما تصمیم میگیرید که اگر قیمت بیتکوین به 11,000 دلار رسید، بفروشید تا سود کسب کنید.

در این خرید شما تصمیم میگیرید که اگر قیمت بیت کوین به 9,500 دلار رسید، بفروشید تا از زیان بیشتر جلوگیری کنید. که به این روش سفارش گذاری حد ضرر یا Stop Loss گفته میشود. همچنین سفارش دیگری را به عنوان حد سود ثبت میکنید که در این سفارش تصمیم میگیرید که اگر قیمت بیت کوین به 11,000 دلار رسید، بفروشید تا سود کسب کنید. از همین رو در این حالت، شما یک سفارش OCO تنظیم میکنید که شامل هر دو سطح قیمتی است.

اگر قیمت به 11,000 دلار برسد، سفارش حد سود فعال شده و بیت کوین شما فروخته میشود و سفارش حد ضرر به طور خودکار لغو میشود. به طور مشابه، اگر قیمت به 9,500 دلار برسد، سفارش حد ضرر فعال شده و بیت کوین شما فروخته میشود و سفارش حد سود به طور خودکار لغو میشود.

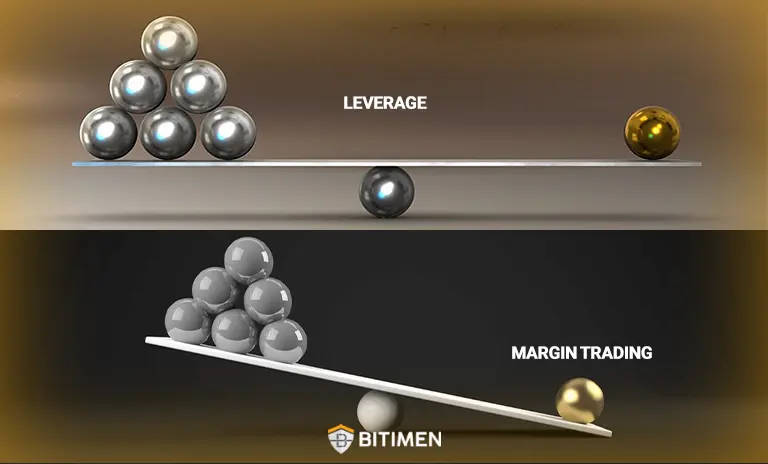

لوریج (Leverage)

در بازارهای مالی به خصوص بازار ارزهای دیجیتال ممکن است فرصت مناسبی برای خرید داراییهای دیجیتالی وجود داشته باشد اما به دلیل نداشتن سرمایه کافی نتوانید به خوبی از این فرصتها استفاده کنید. با در نظر داشتن این موضوع توسعه دهندگان این بازار معاملاتی، لوریج (Leverage) یا اهرم معاملاتی را طراحی کردهاند. به صورت کلی معاملات لوریج برای کاربران شرایطی فراهم میکند تا افراد بتوانند با استفاده از اهرم معاملاتی داراییهای خود را چندین برابر افزایش دهند. برای انجام این کار معامله گران باید به صرافیهای ارز دیجیتال که از این روش معاملاتی پشتیبانی میکنند مراجعه کنید و اهرمهای معاملاتی متفاوت را انتخاب کنید و مبلغ مورد نیاز خود را از صرافی قرض بگیرید.

البته قابل ذکر است که برای استفاده از اهرمهای معاملاتی باید قوانین متفاوتی را رعایت کنند. البته قابل ذکر است که لوریج به عنوان یکی از تخصصیترین اصطلاحات ترید شناخته میشود و بیشتر در معاملات فیوچرز کاربرد دارد. از همین رو برای درک بهتر این روش معاملاتی قصد داریم اهرم معاملاتی را با مثالی به شما توضیح دهیم. به صورت کلی با خود فرض کنید که کل دارایی شما 20 دلار است و قصد دارید با این 20 دلار در بازار فیوچرز معامله کنید.

از همین رو از آنجایی که سرمایه شما برای شرکت در این معامله کم است سود بسیار کمی را به همراه خواهید داشت اما اگر برای انجام این معامله از روش لوریج استفاده کنید میتوانید مبلغ مورد نیاز را از صرافی قرض بگیرید. به طور مثال اگر 20 دلار خود را وارد معاملات اهرم دار کنید و از اهرم 10 استفاده کنید، سرمایه شما 200 دلار میشود و میتوانید حاشیه سود خود را افزایش دهید.

مارجین (Margin)

یکی دیگر از تخصصیترین اصطلاحات ترید، معاملات مارجین (Margin Trading) میباشد. معاملات مارجین روشی است که در آن معامله گران با وام گرفتن از کارگزار یا صرافی، میتوانند حجم بزرگتری از داراییها را معامله کنند. از همین رو برای استفاده از این وام، معاملهگر باید مقداری از دارایی خود را به عنوان وثیقه در کارگزاری و صرافی های ارز دیجیتال قرار دهد تا بتواند سرمایه خود را افزایش دهد. با در نظر این موضوع بهتر است بدانید معاملات مارجین به معامله گران اجازه میدهد تا سود بیشتری کسب کنند و معاملات بهتری را برای خود به ارمغان آورد، اما در مقابل نیز این روش معاملات از ریسکهای زیادی نیز بهرهمند است.

البته اکنون ممکن است این سوال برایتان به وجود آید که تفاوت معاملات فیوچرز و مارجین چیست؟ در پاسخ به این سوال باید بگوییم معاملات مارجین به عملی اشاره دارد که در آن معاملهگر با استفاده از وام از کارگزار یا صرافی، حجم بزرگتری از داراییها را معامله میکند و این وام به وثیقه نیاز دارد. اما معاملات لوریج به نسبت سرمایه وام گرفته شده به وثیقه اشاره دارد که این موضوع نشان دهنده توانایی معاملهگر در انجام معاملات با حجم بزرگتر از سرمایه اولیه است.

اندیکاتور (Indicator)

اندیکاتور (Indicator) یک ابزار تحلیلی در بازارهای مالی است که به معامله گران و تحلیل گران کمک میکند تا روندهای بازار، نقاط ورود و خروج و همچنین سیگنالهای خرید و فروش را شناسایی کنند. به صورت کلی این ابزار کاربردی از دادههای تاریخی قیمت، حجم معاملات، و سایر اطلاعات بازار استفاده میکند تا الگوها و تغییرات احتمالی را پیش بینی کند و اطلاعات بهتری را به کاربران ارائه دهد. با در نظر داشتن این موضوع بهتر است بدانید که در چندین سال اخیر اندیکاتورهای متفاوتی در بازار راه اندازی شدند که از بهترین اندیکاتورها برای فیوچرز و سایر بازارهای مالی میتوان به اندیکاتور RSI، مکدی، میانگین متحرک و غیره اشاره کرد.

اسیلاتور (Oscillator)

اسیلاتور (Oscillator) یا نوسانگر یکی از مهمترین اصطلاحات ترید است که در تحلیل تکنیکال کاربرد بهسزایی دارد و به معاملهگران کمک میکند تا شرایط بازار را شناسایی کنند. این ابزار کاربردی بین دو حد معین نوسان میکند و معمولاً به عنوان یک خط یا نمودار زیر نمودار قیمت نمایش داده میشود. با در نظر داشتن این موضوع بهتر است بدانید اسیلاتورها میتوانند به تعیین نقاط بازگشت قیمت و شناسایی نوسانات کوتاه مدت بازار کمک کنند تا سرمایه گذاران معاملات بهتری را برای خود به ارمغان آورند.

به صورت کلی این ابزار ریاضی از مزایای بسیار زیادی بهرهمند است و باعث میشود سرمایه گذاران به صورت سادهتر به تحلیل تکنیکال بپردازند و در شرایطی که بازار در حالت نوسانی قرار دارد بتوانند با استفاده از اسیلاتور تا حدی روند بازار را تشخیص دهند.

جمع بندی

ترید در بازارهای مالی به خصوص در بازار ارزهای دیجیتال، فعالیتی پیچیده و پویاست که تسلط بر مفاهیم و اصطلاحات پایه و تخصصی آن، نقش مهمی در موفقیت سرمایه گذاران دارد. به صورت کلی این اصطلاحات به جنبههای مختلف از تحلیل بازار، استراتژیهای ترید و مدیریت دارایی اشاره دارند. از همین رو فهم دقیق این مفاهیم، تریدرها را قادر میسازد تا با شناخت بهتر از بازار و ابزارهای موجود، تصمیمات بهتری بگیرند و ریسکهای موجود را به نحو موثرتری مدیریت کنند.

با در نظر داشتن این موضوع بهتر است بدانید بدون درک صحیح اصطلاحات ترید، ورود به دنیای ارزهای دیجیتال یا سایر بازارهای مالی میتواند با چالشهای زیادی همراه باشد. برهمین اساس ما در این مقاله سعی کردیم پایهترین و تخصصیترین اصطلاحات ترید را به شما توضیح دهیم.

سوالات متداول

-

سفارشات بازار (Market Order) چه تفاوتی با سفارشات محدود (Limit Order) دارد؟سفارش بازار بلافاصله با بهترین قیمت موجود اجرا میشود، در حالی که سفارش محدود تنها در صورتی اجرا میشود که قیمت به سطح تعیین شده توسط تریدر برسد.

-

اندیکاتور RSI چیست؟اندیکاتور RSI یا شاخص قدرت نسبی، یکی از محبوبترین اندیکاتورهای تحلیل تکنیکال است که توسط ولز وایلدر (Welles Wilder) توسعه داده شده است. این اندیکاتور برای اندازهگیری سرعت و تغییرات قیمت یک دارایی به کار میرود و به تریدرها کمک میکند تا روند بازار را پیش بینی کنند.

-

آیا یادگیری اصطلاحات برای ترید ضروری است؟بله آشنایی با اصطلاحات و مفاهیم پایه ترید و معاملهگری ضروری است و بدون داشتن اطلاعات کافی در خصوص اصطلاحات ترید، نمیتوانید تحلیلهای درستی داشته باشید و با دقت کافی روند قیمتی رمز ارزها را پیش بینی کنید.